До того, как перейти непосредственно к подготовке чека, краткий ликбез в основные положения работы самозанятого.

Почему самозанятый должен выдать чек

При оказании услуг или выполнении работ и получении соответствующего платежа самозанятый обязан сформировать чек и передать его покупателю. Такая обязанность закреплена за плательщиком налога на профессиональный доход в статье 14 Федерального закона от 27.11.2018 №422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход».

Налоговые ставки и база для налогообложения

Для самозанятого закреплены две налоговые ставки:

- 4% в отношении доходов, полученных от физических лиц;

- 6% в отношении доходов, полученных от юридических лиц и индивидуальных предпринимателей.

Налоговая база для исчисления налога – это денежное выражение дохода, полученного от реализации товаров, работ, услуг, имущественных прав, подлежащего налогообложению. В случае возврата налогоплательщиком сумм, ранее полученных в счет оплаты (предварительной оплаты) товаров (работ, услуг, имущественных прав) на сумму возврата уменьшаются доходы того налогового периода, в котором получен доход.

Налоговый вычет

Каждому самозанятому при регистрации предоставляется налоговый вычет в размере 10 000 рублей. Это единоразовый вычет, он не обновляется ежегодно. Схема использования данного налогового вычета следующая: пока он не исчерпается, налоги уменьшаются за счет данного вычета на 1% для налогов для платежей от физических лиц и на 2% для налогового для платежей от юридических лиц, то есть пока вычет не использовался в полном объеме (10 000 рублей) будут следующие ставки:

- 3% в отношении доходов, полученных от физических лиц;

- 4% в отношении доходов, полученных от юридических лиц и индивидуальных предпринимателей.

Если, скажем, все платежи будут поступать от юридических лиц, то компенсация 2% в сумме 10 000 рублей будет исчерпана для выручки нарастающим итогом — 500 000 рублей.

В случае, если физическое лицо снято с учета в качестве налогоплательщика, а впоследствии вновь поставлено на учет в качестве налогоплательщика, остаток неиспользованного налогового вычета восстанавливается. Срок использования налогового вычета не ограничен.

Момент передачи чека заказчику

Чек должен быть сформирован и передан заказчику в момент расчета наличными денежными средствами или с использованием электронных средств платежа. Если продажа происходит заочно и безналично, чек надо передать не позже 9 числа месяца, следующего за расчетом.

Чек может быть передан в электронном виде и в бумажном виде.

Исчисление и уплата налога

На основе полученных данных налоговый орган самостоятельно исчисляет сумму налога к уплате и не позднее 12-го числа месяца, следующего за истекшим календарным месяцем, доводит ее до «самозанятого» посредством личного кабинета «Мой налог». Налог должен быть уплачен не позднее 25-го числа этого же месяца, это можно сделать непосредственно из приложения «Мой налог». За каждый день просрочки начисляются пени в размере 1/300 от ставки рефинансирования Центробанка России.

Как выставить чек самозанятым через мобильное приложение

Для начала входим в мобильное приложение «Мой налог», в данной статье рассматривались вопросы регистрации через мобильное приложение, была дана ссылка о том, как его скачать.

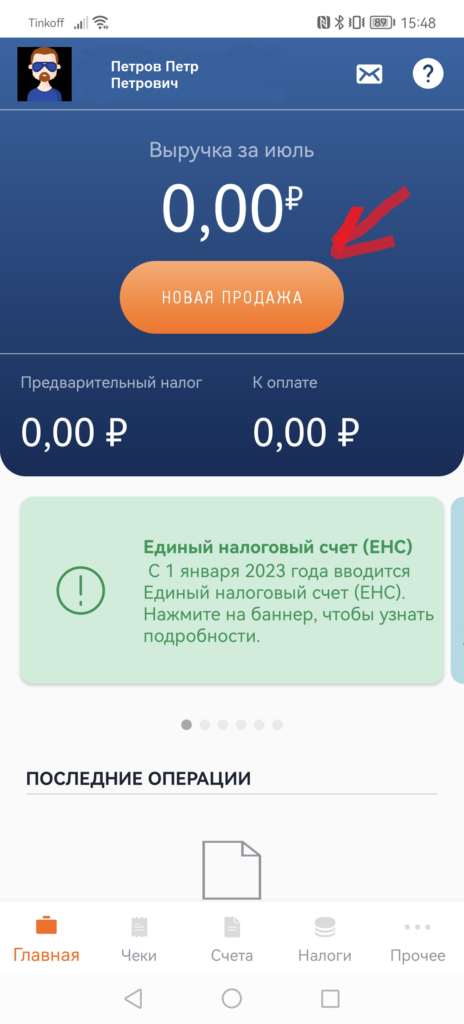

После входа в приложение на главном экране нажимаем на большую кнопку «Новая продажа».

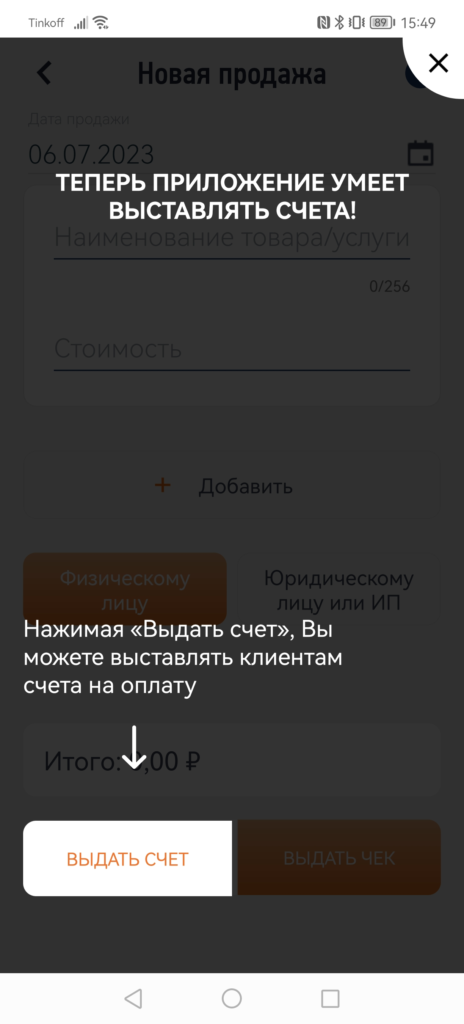

Система может предупредить о том, что доступен новый функционал – выставление самозанятым из приложения счетов.

Далее – закрываем это напоминание (если появилось) и приступаем к заполнению чека.

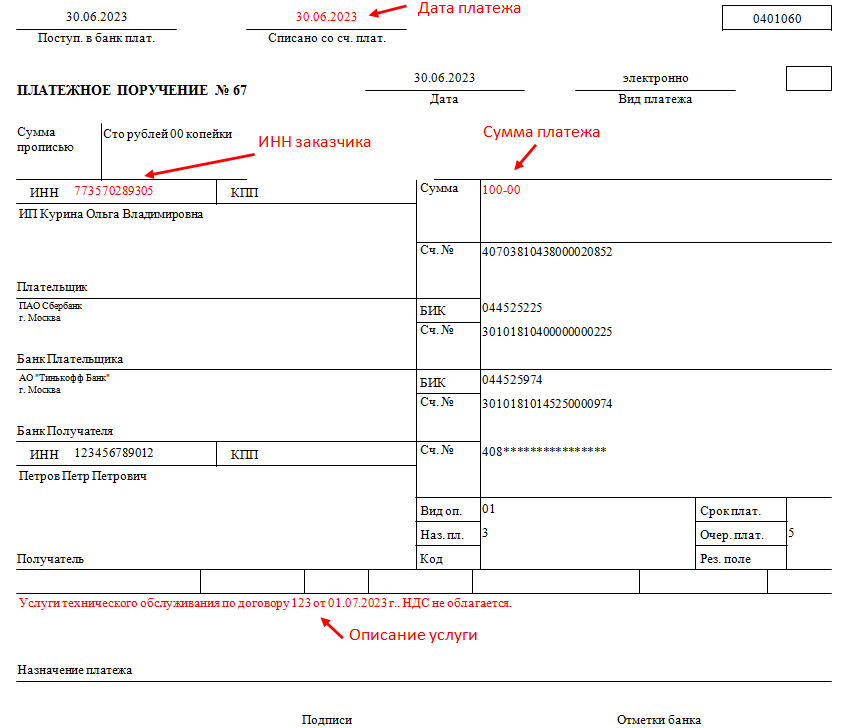

Если есть платежное поручение от юридического лица, то всю информацию можно взять оттуда, либо же – забросить данные для чека от заказчика.

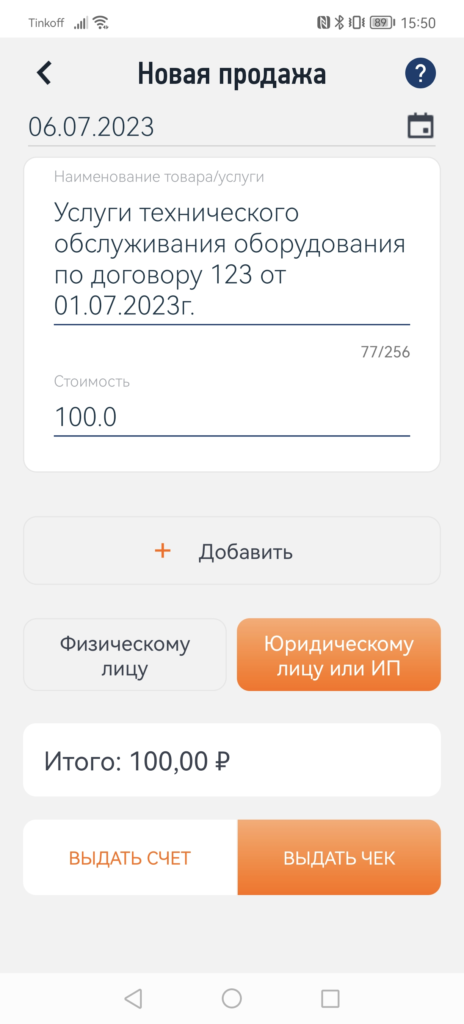

Вводим название услуги, а также сумму платежа:

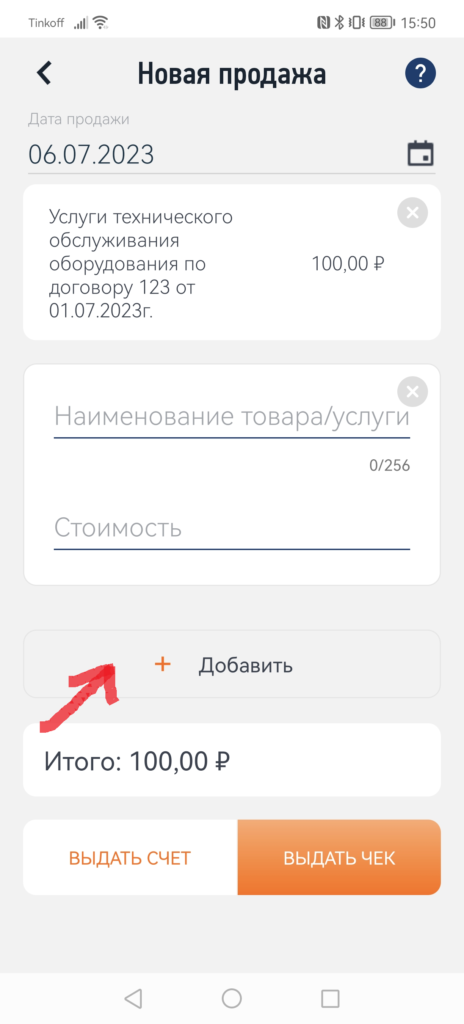

Если есть несколько наименований услуг, то можно нажать на кнопку «Добавить» и вставить еще услуги и их стоимости:

Далее выбираем кому будет выдан чек: Физическому лицу или Юридическому лицу (или Индивидуальному предпринимателю). Как говорилось выше, от этого будут зависеть налоговые ставки самозанятого.

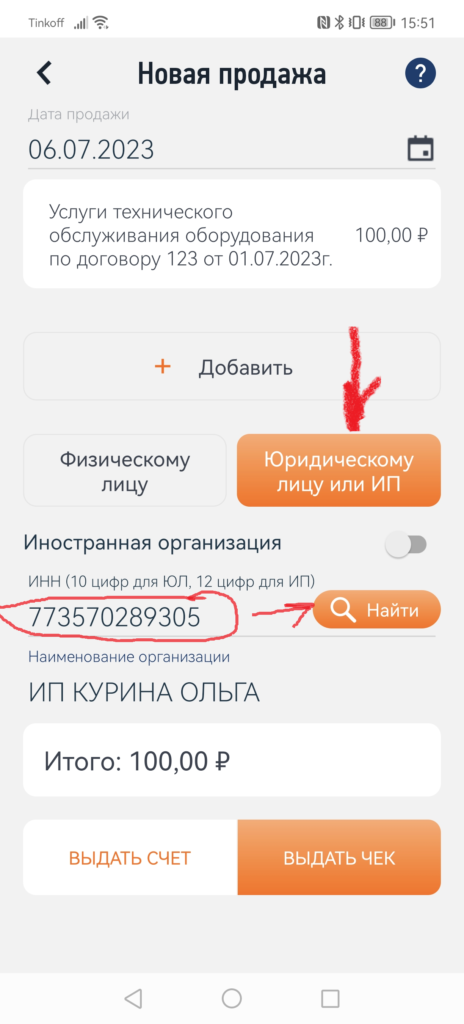

Для примера, выбираем получение платежа от юридического лица (или ИП). Выбираем соответствующую кнопку и вводим ИНН компании. Если нажать на кнопку поиска «Найти», то автоматически по ИНН из ЕГРЮЛ подтянется название компании или индивидуального предпринимателя:

Если есть платежное поручение, то можно взять всю информацию из него:

Соответственно, заполнены четыре реквизита: дата поступления платежа, название услуги, сумма платежа, ИНН заказчика и его название.

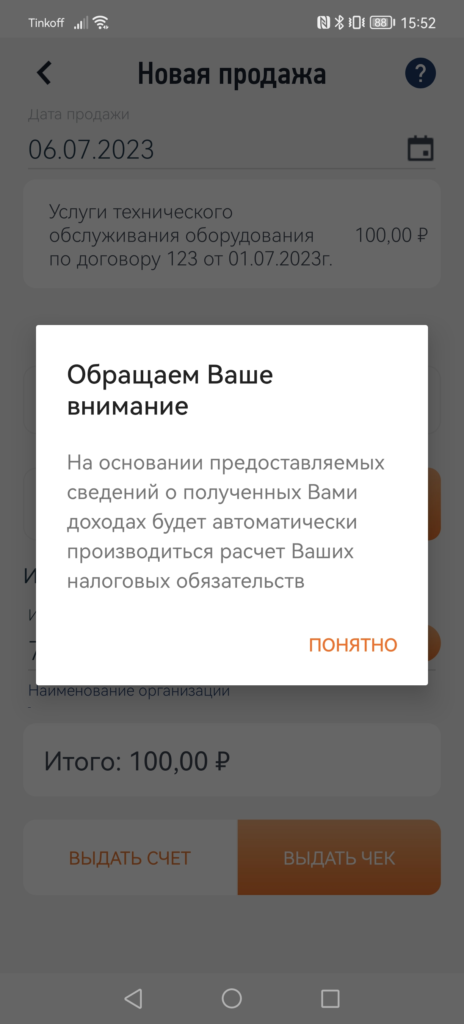

После заполнения, проверки всех реквизитов, нажимаем на кнопку «ВЫДАТЬ ЧЕК». После этого появляется предупреждение о том, что на основании данных сведений будет автоматически произведен расчет налогов, с чем нужно согласиться.

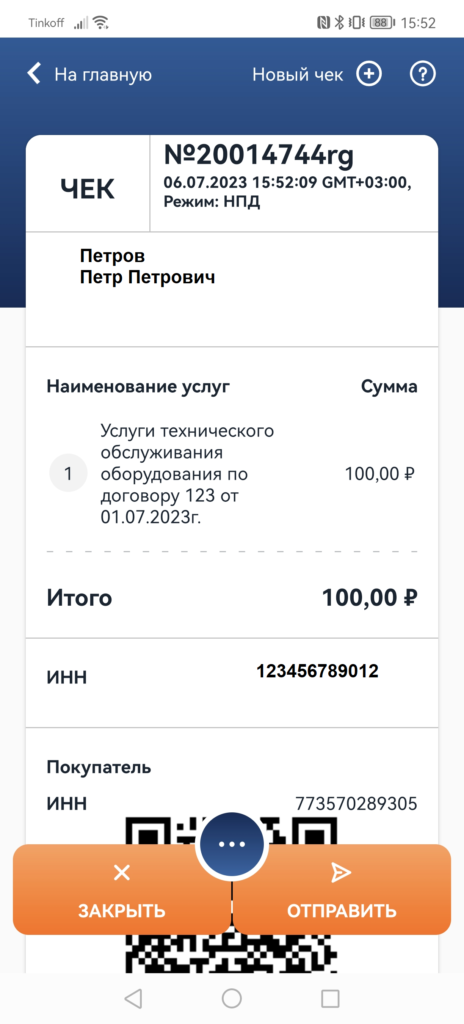

Появится чек, сформированный самозанятым в системе «Мой налог»:

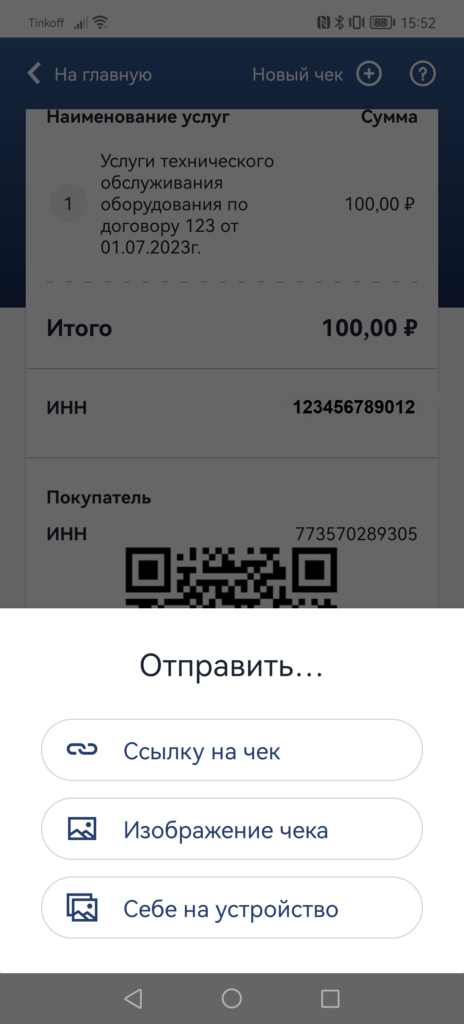

Чек можно отправить Заказчику в форме ссылки на чек или в форме изображения. Для этого надо нажать на кнопку «ОТПРАВИТЬ» и выбрать соответствующий способ:

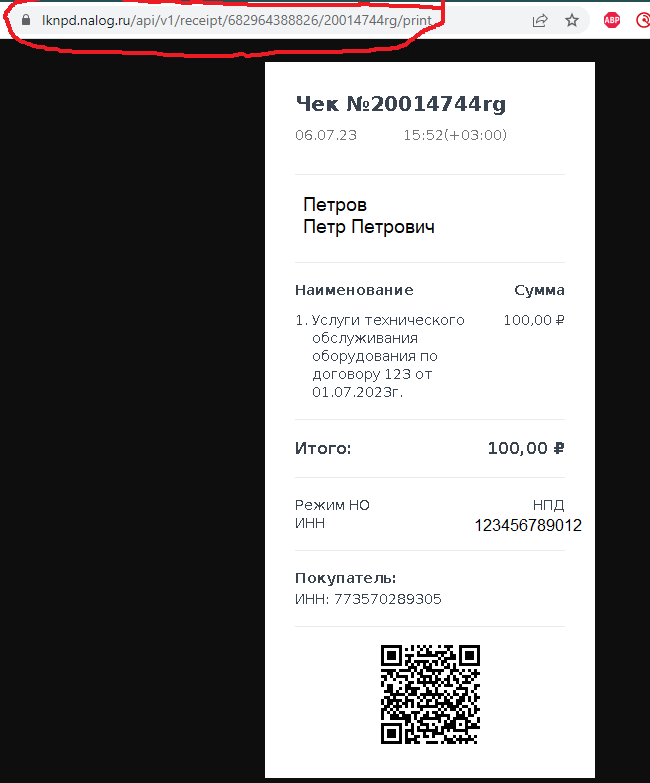

Ссылка на чек выглядит следующим образом, изображение чека – аналогично, только просто картинка, которую можно переслать контрагенту:

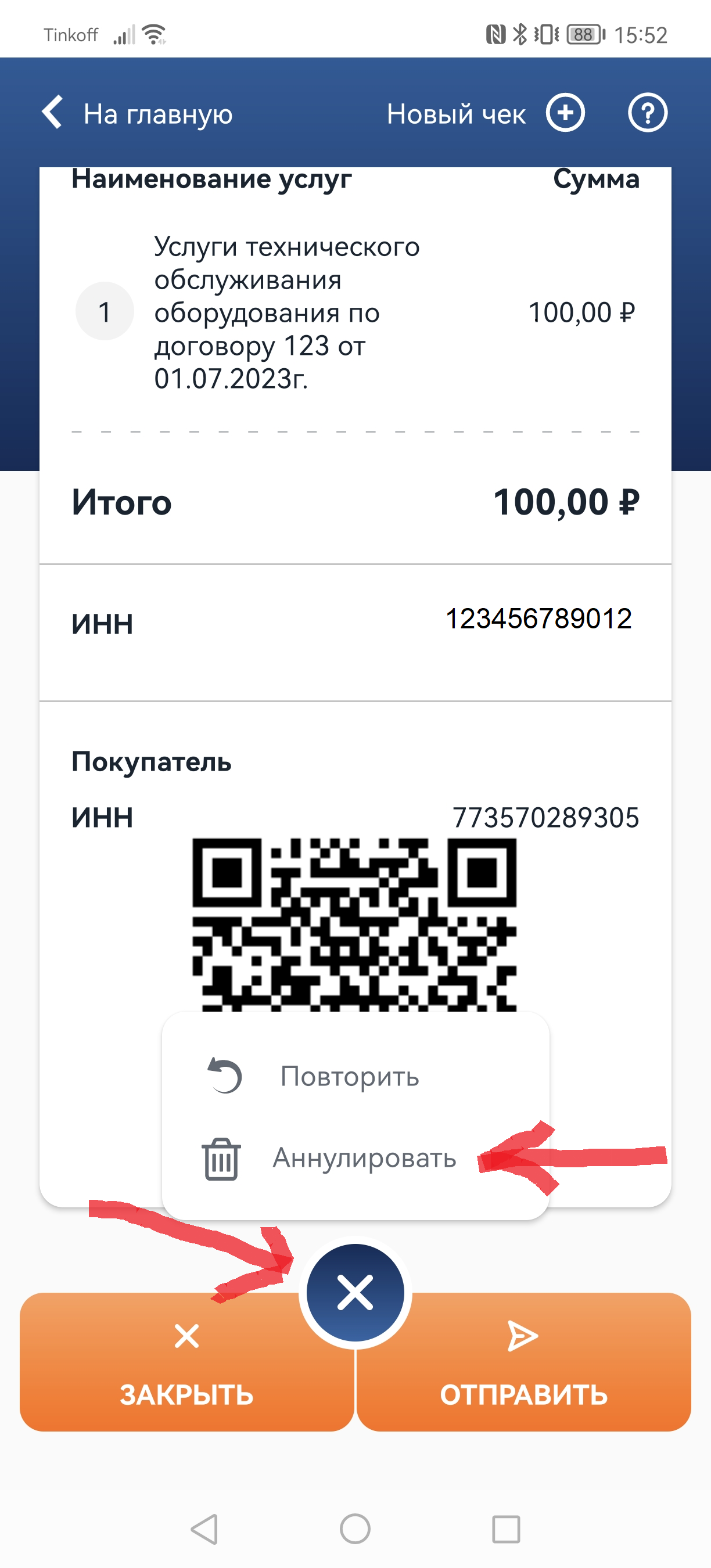

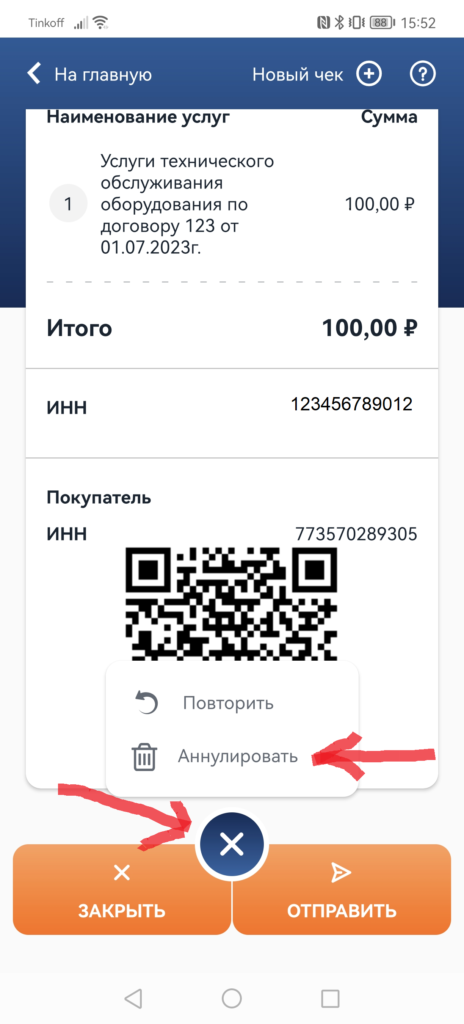

Если чек сформирован по ошибке, то его всегда можно аннулировать. Также – можно при необходимости в будущем повторить чек, чтобы не вбивать все реквизиты заново. Для этого наводим на большой крестик на чеке и выбираем нужную операцию:

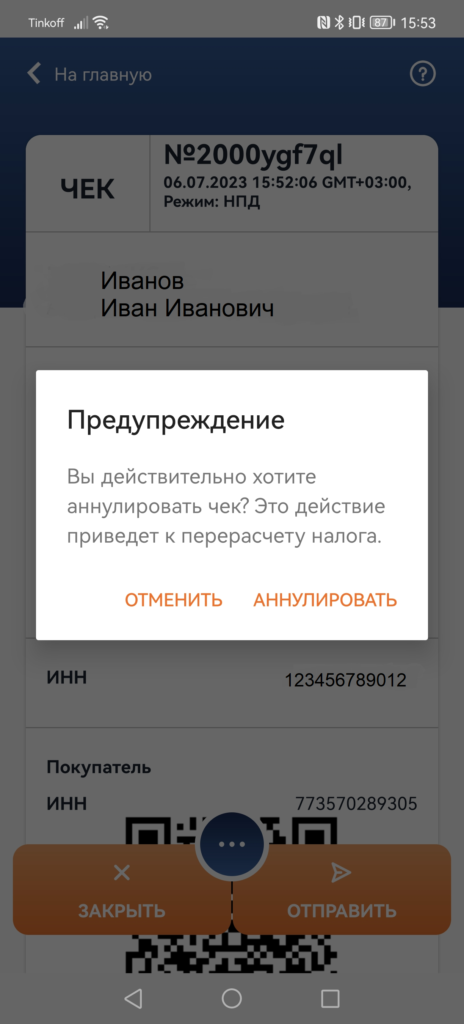

При аннулировании чека необходимо подтвердить таковую необходимость:

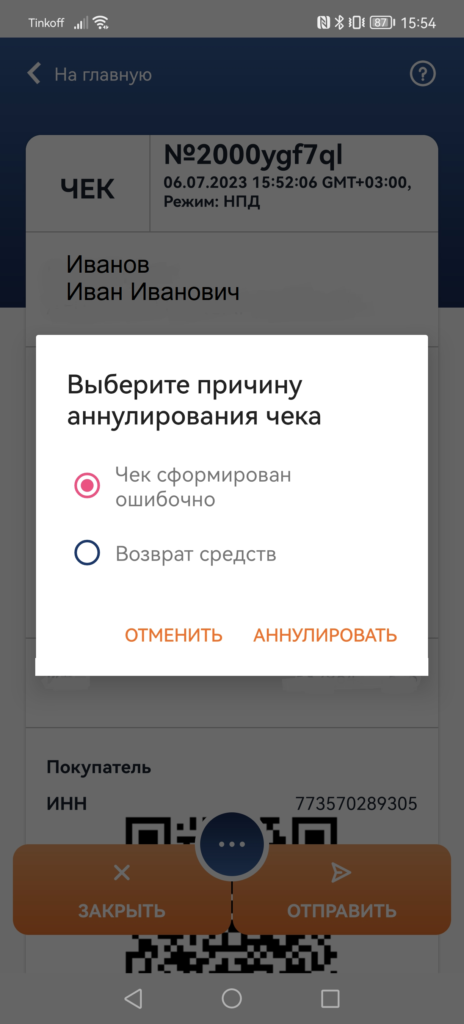

Далее выбираем причину аннулирования чека. Таковой может быть либо ошибочное выставление чека, либо возврат сумм. Выбираем и нажимаем на кнопку «Аннулировать»:

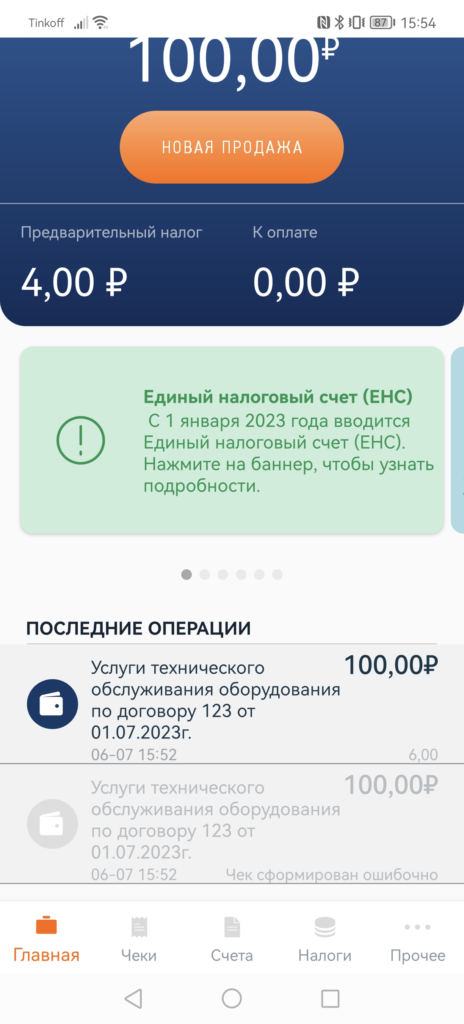

На главном экране после всех произведенных операций отобразятся сформированные чеки, аннулированные чеки и прочие операции:

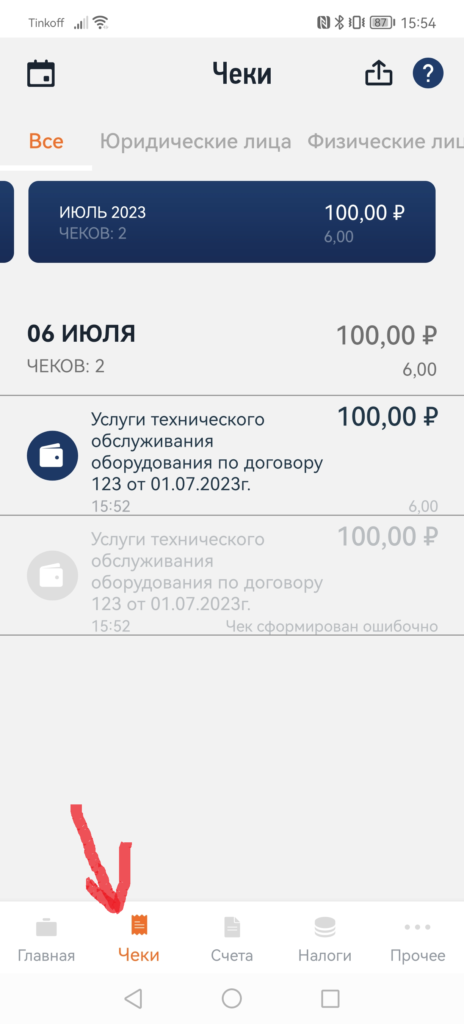

Также информация о чеках доступна в разделе «Чеки»:

В разделе «Налоги» по истечению месяца, в котором были сформированы чеки, не позднее 12 числа следующего месяца, появится исчисленная сумма к уплате, которую можно будет оплатить из приложения, введя данные банковской карты.

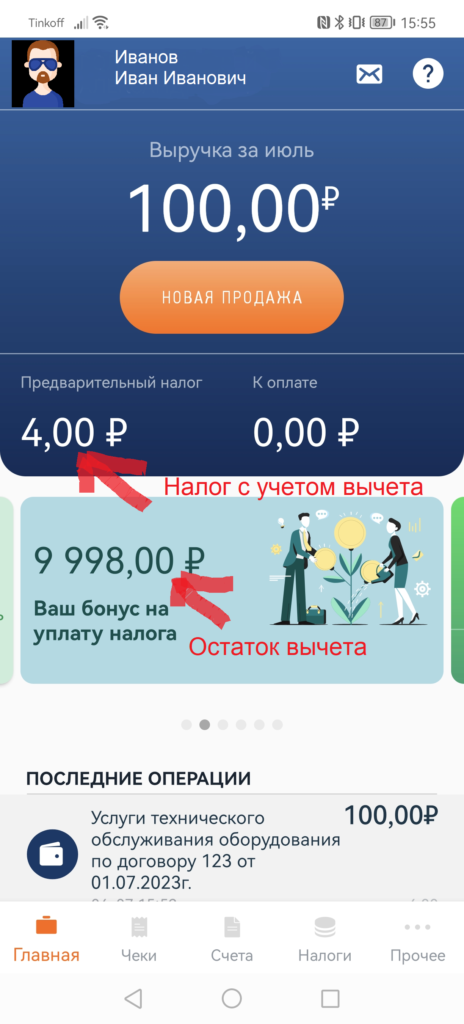

На главном экране также отображена сумма предварительно рассчитанного налога и оставшаяся сумма вычета:

Как видно, налог для юридических лиц с учетом использования вычета, пока составил 4%, а остаток вычета уменьшился на 2% от суммы чека.

Сумма чека 100 рублей.

Налог самозанятого 6% = 6 рублей.

Сумма налога с учетом скидки по вычету 4% = 4 рубля.

Уменьшение вычета на разницу: 10 000 – (6 рублей – 4 рубля) = 9 998 рублей.

Надеюсь, инструкция была полезна. В приложении на персональном компьютере формирование чека происходит аналогично.